[案件缘起介绍]

《南方周末》于3月24日披露,这桩血案发生于2016年4月14日,因暴力催债引起。山东冠县女企业家苏银霞因资金困难,向地产公司老板吴学占借款135万元,月息高达10%。在支付本息184万和一套价值70万的房产后,仍无法还清欠款。

于是,债主方的催债人员杜志浩等人来到苏银霞的公司,用极端手段侮辱于欢的母亲苏银霞。公司工作人员报警,民警来到后说了一句“要账可以,但是不能动手打人”,随即离开。

看到警察离开,苏银霞之子于欢情绪激动,想往外冲但被拦住。混乱中,于欢摸出一把水果刀乱捅,其身边的四名催债人被刺中,其中杜志浩因失血过多死亡。

2017年2月17日,山东省聊城市中级法院一审判决否定于欢的行为具有正当防卫因素,以故意伤害罪判处于欢无期徒刑。于欢的行为属于正当防卫、防卫过当还是故意伤害,引发巨大争议。

3月26日,中央和山东省有关政法单位密集发声回应:山东省高级人民法院受理通报,已受理于欢等人上诉,将依照法定程序审理。最高人民检察院表态,已派员赴山东调查此案,对于欢的行为是正当防卫、防卫过当还是故意伤害,将审查认定;对警察在此案执法过程中存在失职渎职行为,将调查处理。山东省公安厅也表示,已派出工作组,赴当地对民警处警和案件办理情况进行核查。

[杨东教授评论】

一、深感痛心与遗憾,希望法院判决能有良好的社会引导

发生这样的案件,无论当事人双方对错与否,这无疑是一个悲剧,作为学者我深感痛心。笔者参加了国家网信办关于数字普惠金融的调研,即将形成报告,需要通过数字普惠金融才能解决中小微企业的融资需求,解决高利贷问题。

法院如果能认定正当防卫过当,对社会的引导可能更好。

首先,法院判决可以宣传暴力讨债的非法性,进一步鼓励通过司法途径诉讼解决社会纠纷。

其次,这一案件也将影响到将来面对高利贷的催债,债务人是忍受还是反抗的问题。

最后,二审判决将对民间借贷产生重要影响。高利贷主要风险来自于催收,如果催收不受额外保护,高利贷愈演愈烈之势将不能得到遏制。

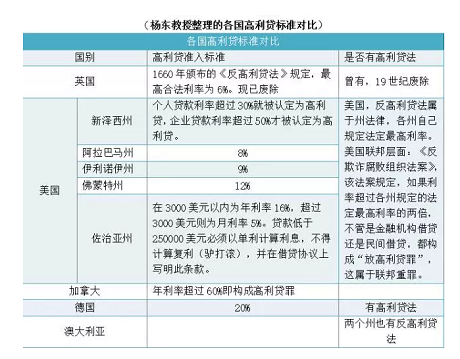

二、应对之策:有必要设立《反高利贷法》

1.当前仅凭司法解释并不能解决高利贷问题

当前,虽然在民法体系里已有关于最高利率的司法解释,但民法只是限制了受法律保护的利率上限,并没有限制高利贷本身的发生,同时反而将高利贷通过司法途径正常解决的道路封死了。

一方面虽然规定了利率受保护的范围,但却没有禁止高利贷的措施。规制高利贷、禁止暴力催收需要多个部门法的共同协作。

2.催收产业链应当被联合打击、替代

首先,我们必须认识到,高利贷带来的不仅仅是对正常金融系统的破坏,其后的催收已经行业化,形成产业链,这是属于逃离法律的灰色和黑色地带,的确存在法律规制不及的情况,对社会稳定、公民的权益产生巨大威胁。

民刑应双管齐下,在明确公民民事权利,划定意思自治限度的情况下,对借贷行为、借贷合同本身进行规制;同时,以刑法的威慑力及配套措施打击高利贷催收行业,并对新出现的诸如裸贷等催债行为进行罪与非罪的划定。利用刑法打击催收产业,一方面是打击其催收手段,回顾于欢案件,其中催收人员的催收手段令人发指,已经严重地违反了刑法。另一方面,要标本兼治,对放高利贷的行为,认定是否有触犯刑法。

所以,于欢案的判决对正确引导小额贷,严重打击高利贷、打击公检法涉黑具有重要意义。

3.高利贷困境亟待解决

目前,高利贷更多的是暴力催收。即使合规利率合法的小额贷款也有可能涉及黑社会催收的灰色操作。国家金融监管机构一直是鼓励正常小额贷款,严惩违法利息所得。但是如何监督落地执行却是困难重重。

行业所面临的实际问题困境有两方面:

一方面该行业中确实存在老赖,现实合规合法出借人往往选择通过诉诸法律来保护合法利益,但目前法院的裁决与执行时间周期都很长,当法律无法解决的时候,债权人无法保护自己收回出借资金转而选择所谓的催收服务。

另一方面,以于欢案为例,确实存在违法高额利息的出借人,对资金出借不设门槛,完全依靠暴力催收作为还款保障,并与监管机构形成关系网。

因此,黑社会放贷的钱也并不是黑社会的钱,而来源于民间资金。民间借贷也存在信息不对称问题,黑社会通过暴力保证了自己的有借有还,成为了民间借贷“可靠”的信用中介,这是脱离官方支持的民间借贷的症结之一。需要寻找民间资金融通新的中介,数据驱动的金融科技通过其技术信用或许可以替代黑社会这样的黑中介。

三、解决之道:数据驱动金融科技,普惠金融、互联网金融共助力

1.四点必要措施

第一、应该从提供资金出借平台及机构入手,加强监管,对高利贷机构严格取缔,支持合法合规的小贷公司和网贷公司。

第二、加大普法,并对纳入到监管体系的小贷、网贷机构在政府公开网站进行宣传,加强人们的法律意识和自我保护知识储备。引导人们从合规的机构或平台处寻求民间资金拆借。

第三、坚持数据驱动金融科技,为出借人和借款人提供更有效的技术支撑和合法权益的保护措施,替代黑社会等暴力催收的存在价值。

第四、加强法律保障体系的监管,例如提出对于民间借贷的案件要求处理时限等切实有效可落地的政策,也是有效解决民间借贷的纠纷,从而让黑社会在民间借贷环节中无用武之地。

2.数据驱动金融科技,充分发挥互联网金融优势

数据驱动型金融科技监管必然是未来的发展进路,其利用信息技术能够更有效地进行借贷资金的配置,对接待企业的评估,在借贷还款流程上进行透明化设计,从而实现借贷金融的监管。

必须认识到,中小企业融资难确实是违法违规民间借贷存在的症结。为了更好的发展普惠金融,发挥金融惠及中小微企业的作用,合规民间借贷机构应充分利用互联网金融科技,不断尝试创新融资产品,不限于不动产抵押、股权质押等,可适当创新上下游供应链及投贷联动等新型金融产品,为中小企业提供更多的融资途径,解决融资难的问题,从而引导民间借贷向合规合法化发展。

数据驱动金融科技是一个循序渐进的过程。首先,让资金真正流向那些朝阳产业、值得扶持的、有利于未来发展的产业。其次让整个还款流程公开透明,防止了黑恶地催收产业的生长。最后,实现整个金融行业的良性循环。

所以,互联网金融的发展,未来完全可以匹配中小企业的需求,以标准化规范的互联网金融,如达飞金控这种模式,去匹配企业的需要,这就如同过去价格双轨制时期发生的批条子等“官倒”问题,最后通过放开价格双轨制就自然化解。刑法或者舆论监管的范围有限,成千上万的高利贷问题的解决,还是得靠普惠金融、互联网金融。

3.以《反高利贷法》为应对,以普惠金融彻底解决高利贷问题

如前文所述,高利贷立法是有其现实意义的。互联网普惠金融完全铺开的结果就是对地方黑社会性质团体的放贷行为从经济上的釜底抽薪。但是从过渡角度而言,互联网金融的发展需要一个过程,要符合经济规律。在现当下的衔接时期出台《反高利贷法》可以弥补特定时期的法律规定空白。

4.具体措施建议

虽然我国的金融政策偏保守,而互联网金融、数据驱动金融科技改革要求大刀阔斧。我建议在措施上可以借鉴英国监管沙箱,在沙箱中构建一个相对可以摸着石头过河的空间。具体操作是在众筹基础上加上一个社群区块链,形成the DAO模式的众筹或者其他模式,先试点再推广。通过区块链DAO模式,满足中小企业的融资需求,能从根本上解决高利贷问题。

文章来源:众筹金融研究院

睿信方略坚持“注重实效 实现卓越”的服务理念,为各级政府、企事业单位提供定制化课程、政策解读、课题调研、干部培训、邀请国家各部委专家学者进行授课等专业化服务。

睿信方略的核心优势:通过定制化课程专注于为客户提供系统培训与咨询业务解决方案。

我们和客户一起,通过对学习过程中的问题不断改进,帮助客户实现既定学习目标与学习能力的持续、稳定、健康的提升。

地 址:北京市海淀区复兴路17号国海广场D座27层

电 话:010-59706310

传 真:010-59706315

值班电话:010-53354778

邮 箱:amc@amcorg.org.cn

免责声明:本网站所刊登的文章、数据版权均归原作者所有,不代表本网站观点,若有疑义,请与睿信方略办公室联系。